- 12 Οκτωβρίου, 2023

- Συντάκτης: Συμεών Μαυρουδής

- Κατηγορία: Άρθρα Fast Finance

Παγκόσμιες προκλήσεις για το τελευταίο τρίμηνο του 2023

Η μεταβαλλόμενη νομισματική πολιτική των μεγάλων κεντρικών τραπεζών παραμένει στο προσκήνιο.

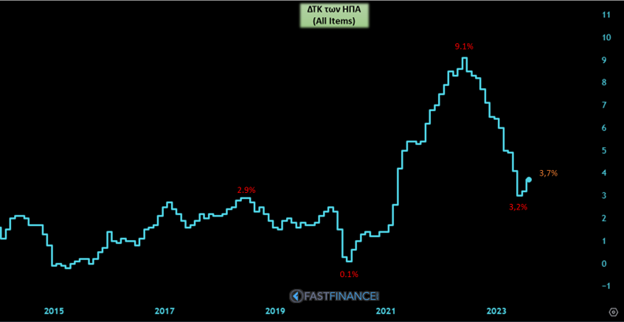

Δύσκολη εξίσωση απεδείχθη η αύξηση του πληθωρισμού στα μεγάλα οικονομικά συστήματα, και ειδικότερα στις ΗΠΑ.

Η οποία αύξηση φαίνεται ότι αρχικά προεκλήθη από τη συνδυασμένη αφήγηση της πελώριας εισροής (φθηνού χρήματος) από τα πακέτα στήριξης για την πανδημία και της περαιτέρω αύξησης τιμών ελέω πολέμου στην Ουκρανία και συν αυτώ εμπορικών περιορισμών.

Κι όμως, το πρόβλημα πήρε άλλες διαστάσεις εξαιτίας των συνθηκών που προϋπήρχαν της πανδημίας.

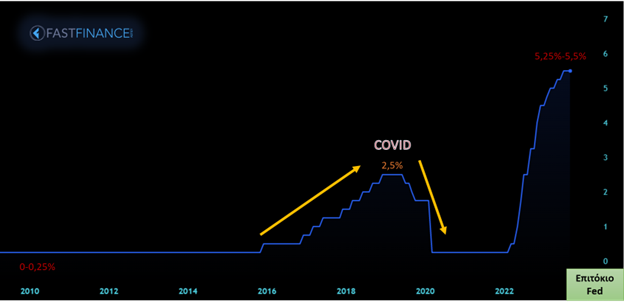

Με λίγα λόγια, και ενθυμούμενοι ότι η Ομοσπονδιακή Τράπεζα είχε ήδη εκκινήσει διαδικασία αύξησης επιτοκίων λίγους μήνες πριν να ξεσπάσει η πανδημία, οι οικονομίες είχαν υπερθερμανθεί από πιο πριν, εξου και η προσπάθεια αύξησης επιτοκίων μετά από τόσα χρόνια.

Και έτσι, τα νέα μέτρα ποσοτικής χαλάρωσης έφεραν νέο χρήμα σε μια συγκυρία που απαιτούσε ακριβώς το αντίθετο. Και μάλιστα, αν συνυπολογίσουμε το μέγεθος της ποσοτικής χαλάρωσης (επίπεδα ρεκόρ σε Ευρώπη και ΗΠΑ), μπορούμε εύκολα να αντιληφθούμε τη δυσκολία που αντιμετωπίζουν την σήμερον οι κεντρικές τράπεζες να ισορροπήσουν την κατάσταση.

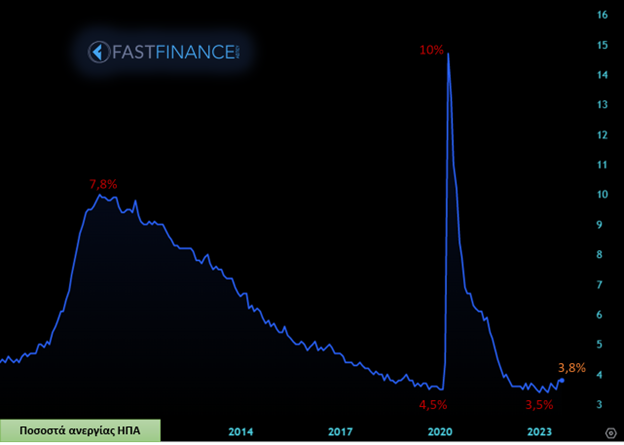

Όπως έχουμε πολλάκις επαναλάβει, θεωρούμε ότι το μείζον πρόβλημα δεν εστιάζεται στις τιμές των εμπορευμάτων, τροφίμων κ.λπ, όπως διατείνεται. Αλλιώς λογιζόμενο, η απλή συσχέτιση των υψηλών τιμών ενέργειας (φυσικού αερίου και πετρελαίου) και λοιπών εμπορευμάτων με τα υψηλά επίπεδα πληθωρισμού δεν επαρκεί. Όπως θα δούμε παρακάτω, κρίσιμη θεωρείται η κατάσταση στην αγορά εργασίας.

Άλλο είναι το ζήτημα της παραμονής του πληθωρισμού επί μακρόν, και της ευαισθησίας (ή καλύτερα, αναισθησίας) του ΔΤΚ στις σοβαρές μεταβολές σε επιτοκιακό επίπεδο.

Δεν πρέπει εξάλλου να αμελείται το γεγονός ότι η άμεση εξομάλυνση των επιπέδων αυτών από τα ακραία υψηλά επίπεδα (9,1% τον Ιούνιο 2022) δείχνει την αποτελεσματικότητα των μηχανισμών, ώστε πλέον να μην μας απασχολεί το απόλυτο μέγεθος του πληθωρισμού. Προσέτι, τα τιθέμενα όρια της Fed είναι το 2% με απόκλιση 100 μ.β., κάτι που επιβεβαιώνει τα παραπάνω.

Επομένως, η ανησυχία προκύπτει στο ότι με τέτοιο ύψος επιτοκίων που ενοχλεί ήδη την οικονομία και τις προσδοκίες περαιτέρω μεγέθυνσης, παραμένει ανοιχτό το μέτωπο.

Αυτό σημαίνει αφενός ότι οι αγορές δεν αναμένουν σύντομα την ευκταία αντιστροφή των επιτοκίων, λαμβάνοντας υπόψη τα δεδομένα που προαναφέραμε. Αφετέρου, ότι η σημασία που δίδεται στις τιμές των αγαθών έχει μειωθεί.

Και τούτο ισχύει από τη σημαντικότερη παρατήρηση της αγοράς εργασίας, που παραμένει ισχυρή παρά τις πιέσεις που δέχονται (και θα συνεχίζουν να δέχονται) οι επιχειρήσεις ως προς το κόστος δανεισμού, υφιστάμενο ή σχεδιαζόμενο.

Κι όσο βλέπουμε το ποσοστό ανεργίας, τουλάχιστον των ΗΠΑ, σε ιστορικά χαμηλά, τόσο φαίνεται εξαιρετικά δύσκολο για τη Fed να αλλάξει στάση.

Σε πρώτη φάση, πάντως, επικρατεί συγκρατημένη αισιοδοξία ότι μέχρι το α’ τρίμηνο του 2024, θα εξομαλυνθούν τα πράγματα, ώστε η Fed να σχεδιάσει τα επόμενα βήματα μείωσης επιτοκίων, ώστε και να απελευθερώσει τα «παρκαρισμένα» μετρητά που θα κινηθούν στην οικονομία, και να άρει τη διστακτικότητα για επανατοποθετήσεις μαζικού και θεσμικού χαρακτήρα.

Κι έτσι, δικαιολογείται η εξαρχής πρόβλεψη ότι το 2024 οι ρυθμοί θα παραμείνουν στάσιμοι, σε ένα τέτοιο σενάριο, ενώ το 2025 θα είναι πολύ πιο δυνατό, εάν δεν προκύψει κάποια νέα μακροοικονομική μεταβλητή.

Στις ΗΠΑ, να τονισθεί ότι έχει αρχίσει να μεγεθύνεται ένα πρόβλημα πολιτικού-δημοσιονομικού χαρακτήρα. Χωρίς να θέλουμε να υπεισέλθουμε σε λεπτομέρειες, και αρχικά παραθέτοντας ένα δεδομένο πως οι ΗΠΑ συχνά αναθεωρούν το όριο του κρατικού χρέους, προς τα πάνω φυσικά, φαίνεται ότι έχει αρχίσει να προβληματίζει ο τρόπος με τον οποίον λαμβάνονται οι αποφάσεις.

Η κορύφωση στις εσωτερικές διαμάχες (Ρεπουμπλικάνων, αυτήν τη φορά) ήρθε με την άνευ προηγουμένου αποπομπή του προέδρου της Βουλής των Αντιπροσώπων, ενδεικτικό της αναταραχής, λίγο μετά την ψήφιση για αύξηση του χρέους.

Περνώντας στην Ευρώπη, η συνθήκη φαίνεται να ευνοεί εμάς, όπως και λίγες ακόμα οικονομίες. Διαθέτοντας το κατάλληλο μίγμα κινδύνου-θετικών προσδοκιών κι έχοντας πάρει ώθηση από την είσοδό μας στα μεγάλα επενδυτικά σαλόνια, θεωρούμε ότι οι εισροές κεφαλαίων θεσμικού χαρακτήρα θα ενταθούν από τα τέλη του 2023 και στο α’ εξάμηνο του 2024. Άσχετα από τις αποτιμήσεις των μετοχών και των ομολόγων μας. Κάτι που προφανώς θα δώσει ώθηση στις τιμές εν είδει υπεραποδόσεων στις μετοχές και μείωσης της απόδοσης στη λήξη των ομολόγων και εντόκων. Παράλληλα, αυτή η μεταστροφή των αγορών υπέρ μας θα έχει χαρακτήρα μακροπρόθεσμο, εξασφαλίζοντας τη διάρκεια και το βάθος των τοποθετήσεων.

Η υπόλοιπη Ευρώπη δεν αφορά στον καλύτερο επενδυτικό προορισμό, γενικά μιλώντας, καθώς βάλλεται από την πολιτική υψηλών επιτοκίων της ΕΚΤ και την εξαιρετικά «δαπανηρή» ενεργειακή εξίσωση.

Άλλο είναι το ζήτημα σε γεωστρατηγικό επίπεδο. Τα ανοιχτά μέτωπα σε Ισραήλ και Ουκρανία ταλανίζουν το επενδυτικό κοινό, αν και θεωρητικά (χωρίς να υποβαθμίζουμε το κόστος σε ανθρώπινες ζωές) φαίνεται να αποφεύγουμε μια κλιμάκωση, τουλάχιστον ως προς την άμεση εμπλοκή άλλων χωρών που δυνητικά θα οδηγούσε σε άλλα μονοπάτια. Ωστόσο, όπως είδαμε και στην Ουκρανία, το πρόβλημα δεν ήταν απευθείας στρατιωτικό, αλλά πληθωριστικό λόγω της μεγάλης αναστάτωσης στις εφοδιαστικές αλυσίδες και την προσφορά εμπορευμάτων. Στην περίπτωση της Μέσης Ανατολής, κοιτάμε πρωτίστως το πετρέλαιο και τις όποιες επιπτώσεις στην τιμή του.

Μην ξεχάσετε να μπείτε στην κοινότητά μας!

Πατήστε ΕΔΩ

Άλλες δημοσιεύσεις:

- ΜΠΕΛΑ: Τα «δυσοίωνα» σχόλια του Βακάκη γίνονται κόκκινο πανί για τους υποψιασμένους αγοραστές

Γνωστή η ιδιαιτερότητα του mr Jumbo στις δηλώσεις του, όπως όμως και η ικανότητά του να οδηγεί το μαγαζί του σε νέα ρεκόρ

Γνωστή η ιδιαιτερότητα του mr Jumbo στις δηλώσεις του, όπως όμως και η ικανότητά του να οδηγεί το μαγαζί του σε νέα ρεκόρ - Καλωσορίζουμε την πολύ ενδιαφέρουσα SoftWeb

Τα παιδιά από τη Θεσσαλονίκη έχουν κάνει μια πολύ καλή δουλειά, και σε μόλις 15 χρόνια λειτουργίας απέκτησαν χρηματιστηριακή υπόσταση.

Τα παιδιά από τη Θεσσαλονίκη έχουν κάνει μια πολύ καλή δουλειά, και σε μόλις 15 χρόνια λειτουργίας απέκτησαν χρηματιστηριακή υπόσταση. - Ο Γενικός Δείκτης άφησε πίσω του τις Ευρωεκλογές του Ιουνίου

Η εβδομάδα έδωσε συμβολικό κλείσιμο σε επίπεδα ανώτερα εκείνων της Παρασκευής πριν τις Ευρωεκλογές

Η εβδομάδα έδωσε συμβολικό κλείσιμο σε επίπεδα ανώτερα εκείνων της Παρασκευής πριν τις Ευρωεκλογές - Εβδομαδιαίο Σχόλιο 22 Iουλίου 2024

Ο τραπεζικός κλάδος έκανε τη διαφορά, συγκεντρώνοντας και το μεγαλύτερο μέρος των συναλλαγών. Φαίνεται πως πλέον έχει αποκτήσει τα ηνία του οδηγού.

Ο τραπεζικός κλάδος έκανε τη διαφορά, συγκεντρώνοντας και το μεγαλύτερο μέρος των συναλλαγών. Φαίνεται πως πλέον έχει αποκτήσει τα ηνία του οδηγού. - Κάτι πάει να προεξοφληθεί

Οι εξελίξεις στο Στρασβούργο κρίνονται θετικές για τη συνέχιση της ανόδου, καθώς έτσι εξασφαλίζεται η σταθερότητα στο Ευρωκοινοβούλιο

Οι εξελίξεις στο Στρασβούργο κρίνονται θετικές για τη συνέχιση της ανόδου, καθώς έτσι εξασφαλίζεται η σταθερότητα στο Ευρωκοινοβούλιο