- 8 Μαρτίου, 2024

- Συντάκτης: Συμεών Μαυρουδής

- Κατηγορία: Άρθρα Fast Finance

Τί φανερώνει το χαμηλό spread του ελληνικού 10ετούς ομολόγου

Αποτελεί έναν από τους βασικότερους δείκτες της γενικότερης κατάστασης της εγχώριας χρηματαγοράς. Παρακάτω θα διαφανεί ο λόγος.

Συνιστά τη διαφορά της απόδοσης (στη λήξη, σε μονάδες βάσης ανά 0,01%) μεταξύ 2 επενδυτικών μέσων, στη συγκεκριμένη περίπτωση κρατικών ομολόγων ίδιας ωρίμανσης.

Το ελληνικό “spread” που συνήθως εξετάζεται αφορά συνήθως στη σύγκριση απόδοσης του ελληνικού 10ετούς με το αντίστοιχο γερμανικό, το οποίο με τη σειρά του παραδοσιακά αποτελεί σημείο αναφοράς ως προς τον (μηδενικό) κίνδυνο πιστωτικού γεγονότος.

Προφανώς, όσο μεγαλύτερη η διαφορά, τόσο μεγαλύτερο και το spread, άρα τόσο μεγαλύτερος και ο κίνδυνος που τιμολογεί η αγορά για το ελληνικό ομόλογο.

Διευκρινίζεται δε, ότι η μέτρηση προκύπτει από τη δευτερογενή αγορά (όχι την πρωτογενή) και βάσει απόδοσης στη λήξη συμπεριλ. της τιμής διαπραγμάτευσης (όχι ονομαστικής). Άρα, αφενός μεταβάλλεται καθημερινά, αφετέρου αποτυπώνει με τον καλύτερο τρόπο τις προθέσεις-προσδοκίες της αγοράς.

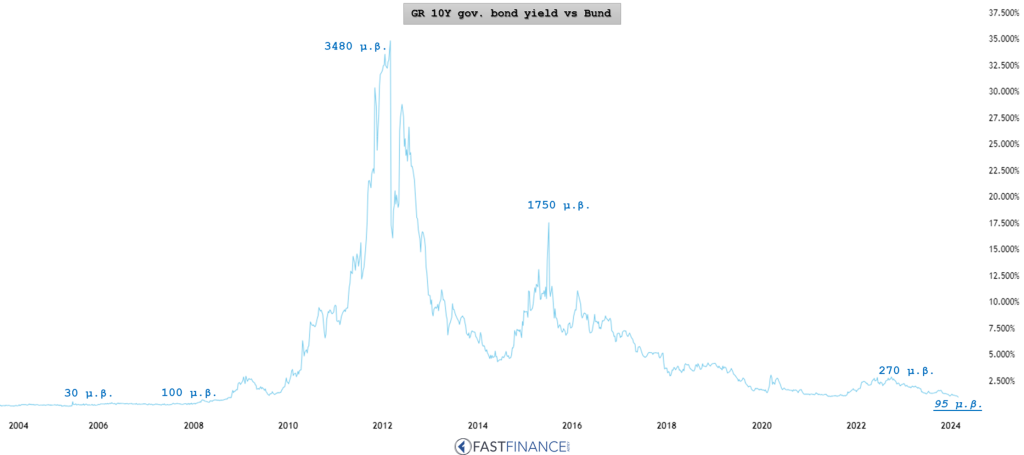

Στο διάγραμμα αποτυπώνεται η πορεία του ελληνικού spread ανά τα χρόνια.

Αρχικά, παρατηρούμε ότι είναι συνεπές με τα παραπάνω λεγόμενα, καθώς αντιδρά στις εκάστοτε συνθήκες. Έως το 2007-8, «όλα ήταν ανθηρά» και το spread ήταν σε χαμηλά επίπεδα. Αντίστοιχα, στην ..επικής ομορφιάς περίοδο 2010-12, το spread αποτύπωσε γλαφυρά την κατάσταση.

Αν κοιτάξουμε την πορεία του τα τελευταία χρόνια, και εστιάζοντας στο πρόσφατο παρελθόν, μπορούμε να αντιληφθούμε τί έχει αλλάξει. Στους τελευταίους 18 μήνες έχει χάσει πάνω από 60%, κινούμενο μόνιμα πτωτικά χωρίς καμία ανάγκη ανοδικής αντίδρασης.

Ίσως εμείς, σε καθημερινή τριβή να μην μπορούμε εύκολα να το αντιληφθούμε, όμως το σύνολο της επενδυτικής κοινότητας τιμολογεί εξαιρετικά χαμηλά τον κίνδυνο εκδότη για τα ομόλογά μας.

Κάτι που ούτως ή άλλως περιέγραψαν οι Οίκοι Αξιολόγησης, όταν μας έδιναν πρόσφατα την επενδυτική βαθμίδα.

Ως προς τη χρήση του στη μετοχική αγορά, αν και η πορεία των τιμών των μετοχών δεν είναι απευθείας συσχετισμένη με την πορεία του spread, ωστόσο διακρίνουμε δύο συστατικά μέρη.

Πρώτον, όσο χαμηλότερο το spread, τόσο καλύτερη η προβλεπτική ικανότητα των επενδυτών βάσει των υφιστάμενων παραγόντων. Τούτο είναι λογικό αναλογιζόμενοι ότι ένα υπέρμετρα υψηλό spread προκύπτει από διαρθρωτικούς ή συστημικούς κινδύνους που δεν μπορούν εύκολα να αποτιμήσουν οι επενδυτές, πλην των παραγόντων που σε άλλη συνθήκη θα μπορούσαν.

Δεύτερον, σε καθεστώς χαμηλού spread αυξάνεται η προθυμία επένδυσης ή/και η απροθυμία αποεπένδυσης σοβαρών θεσμικών κεφαλαίων μεγάλου βεληνεκούς. Ισχύει και το αντίθετο: τα κερδοσκοπικά κεφάλαια πλησιάζουν συνήθως τις αγορές που τελούν υπό καθεστώς υψηλών spread.

Μην ξεχάσετε να μπείτε στην κοινότητά μας!

Πατήστε ΕΔΩ

Άλλες δημοσιεύσεις:

- Γενικός Δείκτης: Μιαν ανάσα από τις 2000 μονάδες

Πρώτος σε απόδοση παγκοσμίως σε ένα, ομολογουμένως δύσκολο, έτος. Αυξημένη η πιθανότητα ανοδικής συνέχισης. Τα επόμενα επίπεδα.

Πρώτος σε απόδοση παγκοσμίως σε ένα, ομολογουμένως δύσκολο, έτος. Αυξημένη η πιθανότητα ανοδικής συνέχισης. Τα επόμενα επίπεδα. - Εβδομαδιαίο Σχόλιο 30 Ιουνίου 2025

Bull market με τα όλα του.

Bull market με τα όλα του. - Κινδυνεύει το Χρηματιστήριο Αθηνών;

Οι ενδεχόμενες ρευστοποιήσεις θα έχουν χαρακτήρα κατοχύρωσης κερδών, δίνοντας την ευκαιρία (επανα)τοποθέτησης σε μετοχές. Απαιτείται εγρήγορση στην τρέχουσα ειδησεογραφία.

Οι ενδεχόμενες ρευστοποιήσεις θα έχουν χαρακτήρα κατοχύρωσης κερδών, δίνοντας την ευκαιρία (επανα)τοποθέτησης σε μετοχές. Απαιτείται εγρήγορση στην τρέχουσα ειδησεογραφία. - Εβδομαδιαίο Σχόλιο 23 Ιουνίου 2025

Έξοδος μετά από μήνες.

Έξοδος μετά από μήνες. - Σχόλιο στη Ναυτεμπορική TV (Σ. Μαυρουδής-A. Ντόκας)-17 Ιουνίου 2025

Μια ματιά στη διεθνή επενδυτική σκηνή. Αισιοδοξία για το ελληνικό Χρηματιστήριο.

Μια ματιά στη διεθνή επενδυτική σκηνή. Αισιοδοξία για το ελληνικό Χρηματιστήριο.