- 21 Σεπτεμβρίου, 2023

- Συντάκτης: Συμεών Μαυρουδής

- Κατηγορία: Άρθρα Fast Finance

Το ..λαθάκι στις οικονομικές καταστάσεις της Epsilon

Στο παρόν άρθρο ανοίγει μια συζήτηση για το πόσο κρίσιμο είναι ένα τέτοιο σφάλμα.

Η Epsilon, σε μία τίμια κίνηση, ανακοίνωσε ότι έγινε ένα ..λάθος στις οικονομικές της καταστάσεις.

Ειδικότερα, ανέφερε:

“[..] επαναξιολόγησε[..] αναφορικά με το πρόγραμμα διάθεσης μετοχών (StockOption) [..] και προχώρησε στην αποτίμηση της εύλογης αξίας των παραχωρηθέντων συμμετοχικών τίτλων κατά την ημερομηνία παραχώρησης, [..] αναγνωρίστηκε δεδουλευμένο έξοδο που βαρύνει τα Αποτελέσματα της περιόδου 01/01/2022 – 30/06/2022 για τον Όμιλο κατά €3.973χιλ. και για την Εταιρία κατά €2.329χιλ. και της περιόδου 01/01/2022 – 31/12/2022 για τον Όμιλο κατά €5.702χιλ. και για την Εταιρία κατά €4.058χιλ., ενώ ταυτόχρονα δημιουργήθηκε ισόποσης αξίας ειδικό αποθεματικό [..] το οποίο ανέρχεται την 30/06/2022 για τον Όμιλο ποσό €3.973χιλ. και για την Εταιρία ποσό €3.973χιλ. και την 31/12/2022 για τον Όμιλο ποσό €5.702χιλ. και για την Εταιρία ποσό €5.702χιλ. Έτσι, τα κέρδη προ φόρων την 30/06/2022 είναι μειωμένα στον Όμιλο κατά €3.973χιλ. (από €8.593χιλ. σε €4.620χιλ.) και στην Εταιρία κατά €2.329χιλ. (από €4.786χιλ. σε €2.457χιλ.) & τα κέρδη προ φόρων την 31/12/2022 είναι μειωμένα στον Όμιλο κατά €5.702χιλ. (από €21.419χιλ. σε €15.717χιλ.) και στην Εταιρία κατά €4.058χιλ. (από €13.832χιλ. σε €9.774χιλ.) [..] δεν υπάρχει καμία μεταβολή στο συνολικό ύψος των Ιδίων Κεφαλαίων του Ομίλου κατά την 30/06/2022 και την 31/12/2022 [..] η απεικόνιση της αποτίμησης δεν έχει ταμειακή διάσταση και δεν επηρεάζει τα ταμειακά διαθέσιμα της Εταιρίας και του Ομίλου.”

Το ζήτημα είναι κρισιμότατο, και απαιτεί λεπτούς χειρισμούς.

Το πλαίσιο της Κεφαλαιαγοράς είναι αυστηρό και συγκεκριμένο, ενώ σε επίπεδο Δικαίου, πρέπει να διασφαλίζεται αφενός η αποτελεσματικότητα της αγοράς, αφετέρου η προστασία του επενδυτή.

Διευκρινιστικά και χωρίς να θέλουμε να υπεισέλθουμε σε εκτενή συζήτηση, είναι γνωστό ότι η προστασία του επενδυτή νοείται πλην άλλων και η προστασία από ψευδείς ή παραπλανητικές πληροφορίες σε οικονομικές καταστάσεις, ενημερωτικά δελτία ή άλλα δημοσιεύματα.

Εξειδικεύοντας, και επειδή οι πληροφορίες αυτές οδηγούν σε σχηματισμό επενδυτικών αποφάσεων (άρα και επιδρούν στην τιμή της μετοχής), η λανθασμένη απεικόνιση των οικονομικών καταστάσεων συνιστά χειραγώγηση κατά τον νόμο. Εξάλλου και στη νομολογία έχει προκύψει παρεμφερής προβληματισμός, ως προς το Ενημερωτικό Δελτίο (π.χ. ΔιοικΕφΑθ 606/2009), κάτι που προσιδιάζει και το ζήτημα της Epsilon ως προς τις οικονομικές της καταστάσεις.

Γίνεται δεκτό, επίσης, ότι ευθύνη για τέτοιου είδους σφάλματα φέρουν η εκδότρια (στην περίπτωση ανακοινωθέντων οικονομικών καταστάσεων), το ΔΣ, τα φυσικά πρόσωπα που είτε φέρουν την ευθύνη σύνταξης, ή την έγκριση αυτών (ΣτΕ 3210/2015).

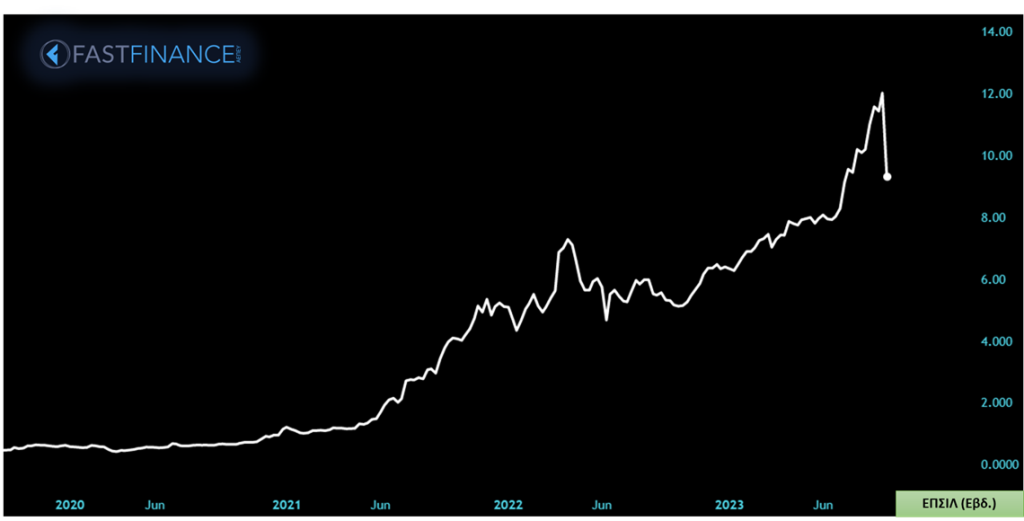

Το επόμενο λογικό βήμα είναι να δειχθεί η γνώση ή η υπαίτια άγνοια, καθώς η παράβαση προϋποθέτει ότι το πρόσωπο που της διέδωσε, δηλαδή η εκδότρια και οι υπάλληλοί της στη συγκεκριμένη περίπτωση, γνώριζε (δόλος/πρόθεση) ή όφειλε να γνωρίζει (αμέλεια) την ανακρίβειά τους. Και με στοιχειώδη γνώση, η στοιχειοθέτηση της χειραγώγησης προϋποθέτει αιτιώδη συνάφεια μεταξύ της έκδοσης των οικονομικών καταστάσεων και της επίδρασης που αυτή η έκδοση είχε στην τιμή της μετοχής. Η οποία υφίσταται, όπως φαίνεται και παρακάτω.

Προφανώς, διαμορφώνονται κυρώσεις περί αυτού (ν. 4443/2016, διοικητικές και ποινικές, κατά κανονισμού 596/2014 και οδηγίας 2014/57/ΕΕ).

Περνώντας σε επίπεδο επένδυσης, η ΕΠΣΙΛ ήταν και παραμένει ένας αξιόλογος επενδυτικός προορισμός, τόσο αναφορικά με την πρότερη και πολύ καλή πορεία της μετοχής όλα αυτά τα χρόνια, όσο και αναφορικά με τη χρηματοοικονομική της εικόνα, άσχετα με το προαναφερθέν κολάσιμο σφάλμα στις οικονομικές της καταστάσεις. Εξάλλου και ο κλάδος είναι πολλά υποσχόμενος, αλλά και ο κύκλος εργασιών και άλλα μεγέθη (άσχετα με τα stock options) είναι ισχυρός.

Με άλλα λόγια, τα μεγέθη της όλα αυτά τα χρόνια δεν επηρεάζονται σε τέτοιο βαθμό από τα μεγέθη που εμφανίζονται στο σφάλμα.

Κι όμως, η ποσοτική διάσταση είναι η μία διάσταση, καθώς η προβληματική εδράζεται στο ότι υφίσταται σφάλμα εξαρχής. Κάτι που θα μπορούσε να υπονοήσει και άλλα σφάλματα, είτε που υπήρξαν στο παρελθόν και που δεν αναγνωρίστηκαν ή θα υπάρξουν στο μέλλον με άγνωστες συνέπειες. Με άλλα λόγια, μολονότι καλή τη πίστη θα μπορούσε κάποιος να πει «σιγά το σφάλμα» (και όντως έτσι είναι), μολαταύτα με κοινό νου κάτι τέτοιο είναι αφελές.

Εξάλλου, σε έναν χώρο που βρίθει από μοιραία ..λαθάκια, κάτι τέτοιο είναι το λιγότερο καταδικαστέο.

Άλλο είναι το θέμα της «τίμιας» αναγνώρισης του σφάλματος από την Epsilon. Δεν μπορούμε να γνωρίζουμε αν η διοίκηση έσπευσε να ενημερώσει με πρόθεση να προλάβει τα χειρότερα, και ίσως να ανακτήσει μέρος της επικείμενης χαμένης εμπιστοσύνης των μετόχων, ή απλά ήταν αναγκασμένη να πράξει τούτο.

Δεν πρέπει να αμελείται εξάλλου το γεγονός ότι η μετοχική σύνθεση είναι συμπαγής: O κος Μίχος κατέχει το 55,41%, to fund Barca το 8%, η ΕΤΕ (πρόσφατα) το 7,5% και οι λοιποί μέτοχοι κάτω του 5% το 29,09%.

Κάτι τέτοιο αναδεικνύει (δεν αποδεικνύει βεβαίως) και την πεποίθηση ότι επρόκειτο για ατόπημα, καθώς αν κάνει κάποιος τις πράξεις, θα δει ότι «ο χειραγωγών» δεν είχε και πολλά να κερδίσει για να αναλάβει τέτοιον ποινικό ή/και διοικητικό κίνδυνο.

Δυστυχώς, ακόμα κι έτσι να είναι, και να δεχτούμε ότι πρόκειται για μεμονωμένο σφάλμα (ο καθένας κρίνει σύμφωνα με την κρίση του..) το λάθος είναι χοντρό. Και αυτό διότι αφενός δεν δικαιολογείται να πέρασε κάτι τέτοιο από τόσα άτομα (συνυπολογίζοντας και τη διαδικασία τοποθέτησης της ΕΤΕ), αφετέρου αφορά σε δημόσιο συμφέρον (προστασία της αγοράς ως θεσμού) με κανόνες αναγκαστικού δικαίου, κάτι που από μόνο του συνιστά πρόκληση.

Θεωρούμε ότι οι επενδυτές που ζημιώθηκαν από την πτώση της τιμής της μετοχής θα πρέπει με κάποιον τρόπο να “αποζημιωθούν”. Και αποδεικνύοντας ότι η τιμή της ΕΠΣΙΛ ανήλθε με τέτοια ένταση χάρη πλην άλλων και στις οικονομικές καταστάσεις της, (αιτιώδης συνάφεια), φαντάζει πολύ δύσκολο για κάποιον να δει ότι υπήρξε τέτοιο σφάλμα. Η αποζημίωση δεν έχει μόνο χαρακτήρα χρηματικό (κάτι τέτοιο δεν είναι καθόλου εύκολο, έως και άτοπο), αλλά κυρίως σχετίζεται με το «ονόρε», ώστε αφενός η Epsilon να βγει αλώβητη (τουλάχιστον ως προς τη φήμη της), αφετέρου οι επενδυτές να μην ..προσβληθούν. Αυστηρότερα δοσμένο, οι θεσμοί πρέπει να αντιδράσουν παραδειγματικά, ειδάλλως ελλοχεύει (και πάλι) κίνδυνος απαξίωσης.

Πέραν από τις ανούσιες συζητήσεις «πόσο ακόμα θα πέσει η τιμή», «αν θα ξαναγυρίσει στα προηγούμενα επίπεδα» κ.α., η μεγαλύτερη πρόκληση βρίσκεται στο να ανακτήσει, ή ακόμα και να μην προλάβει καν να χάσει την αξιοπιστία ο θεσμός της Κεφαλαιαγοράς. Και τούτο έχει τη δικαιολογητική βάση στον υψηλότατο βαθμό μετάδοσης της τοξικότητας στο Χρηματιστήριο, με ό, τι μπορεί να φανταστεί ή θυμηθεί ο καθένας.

Μην ξεχάσετε να μπείτε στην κοινότητά μας!

Πατήστε ΕΔΩ

Άλλες δημοσιεύσεις:

- Χρηματιστήριο Αθηνών: Χρειάζεται διάλειμμα

Ο Γενικός Δείκτης βρέθηκε σε υψηλά 15 ετών, με μόλις 3 πτωτικές συνεδριάσεις στις τελευταίες 16.

Ο Γενικός Δείκτης βρέθηκε σε υψηλά 15 ετών, με μόλις 3 πτωτικές συνεδριάσεις στις τελευταίες 16. - To μικρόφωνο είναι στα χέρια του Trump

Όλα βαίνουν καλώς, με τα βλέμματα όλων να στρέφονται στις άναρχες ανακοινώσεις της κυβέρνησης των ΗΠΑ.

Όλα βαίνουν καλώς, με τα βλέμματα όλων να στρέφονται στις άναρχες ανακοινώσεις της κυβέρνησης των ΗΠΑ. - Εβδομαδιαίο Σχόλιο 14 Ιουλίου 2025

Πού είναι η μπάλα…

Πού είναι η μπάλα… - ΔΕΗ: Ανοδική συνέχιση

Η ανοδική τάση των τελευταίων 30 μηνών παραμένει ισχυρή. Ο στόχος του 2025 είναι τα 16,80€.

Η ανοδική τάση των τελευταίων 30 μηνών παραμένει ισχυρή. Ο στόχος του 2025 είναι τα 16,80€. - Εβδομαδιαίο Σχόλιο 07 Ιουλίου 2025

Deals, σκάνδαλα και τάση…

Deals, σκάνδαλα και τάση…